Διόρθωση με ημερομηνία λήξης ή αρχή μιας νέας κρίσης με άγνωστο τέλος; Αυτό είναι το ερώτημα που προκύπτει από την πτώση των τιμών των μετοχών τις τελευταίες εβδομάδες σε όλα σχεδόν τα μεγάλα χρηματιστήρια του κόσμου.

ΛΕΩΝΙΔΑΣ ΒΑΤΙΚΙΩΤΗΣ

Οι ρυθμοί της πτώσης είναι καταιγιστικοί: Ο αμερικανικός δείκτης Dow Jones από 26.617 μονάδες στις 26 Ιανουαρίου κατρακύλησε στις 23.857 στις 27 Μαρτίου (πτώση 11%), ο αμερικανικός δείκτης υψηλής τεχνολογίας Nasdaq από τις 7.467 στις 29 Ιανουαρίου έπεσε στις 27 Μαρτίου στις 7.009 (-6%), ο γερμανικός Daxx από 13.464 στις 22 Ιανουαρίου μειώθηκε στις 11.971 στις 27 Μαρτίου (-11%), ο γαλλικός CAC από 5.535 στις 23 Ιανουαρίου έφτασε στις 5.132 στις 27 Μαρτίου (-8%) και ο ιαπωνικός Nikkei από 23.816 στις 22 Ιανουαρίου «προσγειώθηκε» …απότομα στις 21.317 μονάδες στις 26 Μαρτίου (-11%).

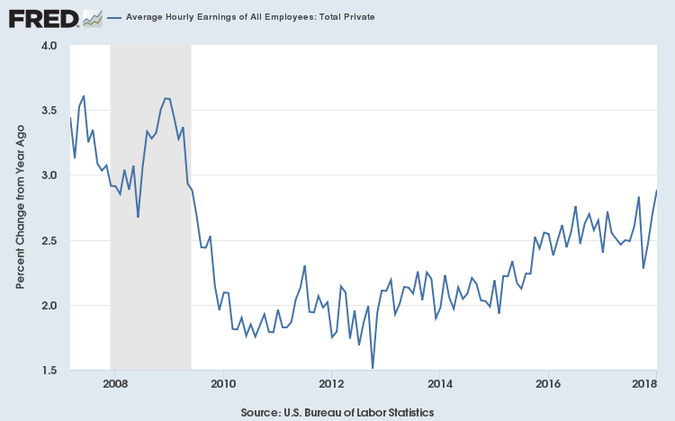

Κάθε πτώση των τιμών των μετοχών στη διάρκεια αυτού του διμήνου υποκινήθηκε από κάποια αφορμή. Τη μια ήταν οι ανακοινώσεις του Τραμπ για την επιβολή δασμών στις εισαγωγές προϊόντων αλουμινίου και χάλυβα, παλιότερα οι απειλές επίθεσης στη Βόρεια Κορέα, με αφορμή τις πυρηνικές και πυραυλικές της δοκιμές, και η κορυφαία όλων και πιο πρόσφατη αφορμή ήταν η ανακοίνωση της αμερικανικής στατιστικής υπηρεσίας για άνοδο των μισθών στις ΗΠΑ τον Ιανουάριο κατά 2,9%!!! Η ενστικτώδης αντίδραση των αγορών, που αποκάλυψαν τον κανιβαλισμό του κεφαλαίου κατά της εργασίας, ισοδυναμούσε με τιμωρία και μήνυμα του κεντρικού νευραλγικού συστήματος του επιχειρηματικού κόσμου προς όλα τα …«άκρα»: Μην τολμήσετε να επιχειρήσετε την πορεία αναστροφής της πτώσης των μισθών, που τείνει να μετατραπεί σε σιδερένιο νόμο όπως φαίνεται και στο διάγραμμα το οποίο παραθέτουμε που μαρτυρά ότι οι απώλειες στα ωρομίσθια κατά τη διετία 2009-2010, δεν έχουν έκτοτε καλυφθεί, παρά την ανάπτυξη της οικονομίας.

Την κανονικότητα της συρρίκνωσης των μισθών την περιέγραφαν ανάγλυφα οι New York Times σε ένα υποδειγματικό ρεπορτάζ στις 7 Οκτωβρίου 2017, γράφοντας τα ακόλουθα: «Η ασθενική ανάπτυξη των μισθών είναι ένας δείκτης μιας νέας οικονομικής τάξης στην οποία οι εργαζόμενοι βρίσκονται στο έλεος των εργοδοτών τους. Τα συνδικάτα έχουν χάσει την επιρροή τους. Οι εταιρείες εξαρτώνται από εργαζόμενους με προσωρινές και μερικής απασχόλησης θέσεις εργασίας, ενώ αναπτύσσουν ρομπότ και άλλες μορφές αυτοματισμού κατά τρόπους που τους επιτρέπουν να παράγουν περισσότερα χωρίς να πληρώνουν παραπάνω τα ανθρώπινα όντα. Η παγκοσμιοποίηση έχει εντείνει την ανταγωνιστική πίεση, συνδέοντας βιομηχανίες από την Ασία και τη Λατινική Αμερική με καταναλωτές από την Ευρώπη και τη Βόρεια Αμερική».

Οι αντιδράσεις ωστόσο των αγορών στην προοπτική κάλυψης των απωλειών των δυνάμεων της εργασίας όσο κι αν δείχνει ότι δεν υφίσταται επί των ημερών μας έδαφος για κοινωνικά συμβόλαια, δεν μπορεί να εξηγήσει την τάση αντιστροφής του κλίματος ευωχίας της τελευταίας δεκαετίας, που κορυφώθηκε το 2017. Μόνο από το Νοέμβριο του 2016, όταν δηλαδή ηττήθηκε η Χίλαρι Κλίντον, ο δείκτης τιμών στο αμερικανικό χρηματιστήριο έχει αυξηθεί κατά 40%. Οι προσδοκίες των κερδών καλλιεργήθηκαν στο έδαφος εξαγγελιών από τον Τραμπ που θεωρούσαν ως βάση των ετήσιων ρυθμών ανάπτυξης, μετά την εκλογή του, το 4%. Τον Οκτώβριο μάλιστα του 2016, σε μια στιγμή όχι και τόσο σπάνια στιγμή έξαρσης είχε δηλώσει ότι μπορούν να φτάσουν ακόμη και 5% και το 6%. Το 2017 ωστόσο οι ρυθμοί μεγέθυνσης δεν ξεπέρασαν το 2,3%, ενώ για φέτος το ΔΝΤ προβλέπει ότι θα φτάσουν μόλις το 2,7%, κι αυτό μάλιστα λόγω της μείωσης των επιχειρηματικών φόρων (σε βάρος δηλαδή της δημοσιονομικής ισορροπίας) που θα αυξήσουν τα κέρδη των αμερικανικών επιχειρήσεων περισσότερο από 1 τρισ. δολ. Πουκάμισο αδειανό αποδεικνύονται κατά συνέπεια οι πομπώδεις εξαγγελίες του Τραμπ, όσο κι αν ευνόησαν σκανδαλωδώς τις μεγάλες επιχειρήσεις.

Η σημαντικότερη ωστόσο αιτία για την πτώση των μετοχών, που δείχνει επίσης ότι πρόκειται να συνεχισθεί (ακόμη κι αν δεν εξελιχθεί σε κρίση) είναι η μείζονος σημασίας στροφή που επιχειρείται στην οικονομική πολιτική σε Ευρώπη και ΗΠΑ αργά αλλά σταθερά, με την ελπίδα να την «χωνέψει» η αγορά και να αποφευχθούν οι αναταράξεις. Κοινός παρανομαστής αυτών των αλλαγών είναι ο τερματισμός της χαλαρής νομισματικής πολιτικής που εφαρμόστηκε από το 2009, με τα επιτόκια να κινούνται σχεδόν σε μηδενικά επίπεδα. Ποτέ άλλοτε κατά την μεταπολεμική περίοδο τα επιτόκια δεν έμειναν για τόσα πολλά χρόνια τόσο χαμηλά. Σε αυτήν ακριβώς την ένεση, αξίας εκατοντάδων δισεκατομμυρίων οφείλεται η μεγέθυνση της αμερικανικής οικονομίας τα τελευταία 9 χρόνια, που μπορεί σχεδόν να συγκριθεί με τη θεαματική ανάπτυξη της περιόδου 1987-2000, παρότι υπολείπεται. Η εποχή των μηδενικών επιτοκίων όμως, που δεν μπορούσε να διαρκέσει επ’ άπειρον, έφτασε στο τέλος της. Η πιο πρόσφατη ανακοίνωση αύξησης των αμερικανικών επιτοκίων έγινε στις 25 Μαρτίου με αποτέλεσμα να φτάσουν από 1,50% σε 1,75% που είναι και το υψηλότερο επίπεδο από το 2008, όταν μειώθηκαν 10 φορές στη διάρκεια ενός έτους και από τον Δεκέμβρη εκείνης της χρονιάς παρέμειναν αμετάβλητα μέχρι τον Δεκέμβριο του 2015. Για το υπόλοιπο 2018 η αμερικανική κεντρική τράπεζα έχει προγραμματίσει 3 αυξήσεις επιτοκίων, ύψους 0,25% η κάθε μία, ενώ πρόσφατα αφέθηκε ανοιχτό το ενδεχόμενο οι αυξήσεις να γίνουν 4, ακόμη και 5, έτσι ώστε αν παραστεί ξανά ανάγκη τα κεντρικά πιστωτικά ιδρύματα να διαθέτουν εργαλεία πυροσβεστικής παρέμβασης. Στην ίδια κατεύθυνση κινείται και η Ευρωπαϊκή Κεντρική Τράπεζα που τον Ιανουάριο του 2018 μείωσε στα 30 δις. ευρώ τις αγορές ομολόγων από 60 δις. που ήταν μεταξύ Ιανουαρίου 2015 και Δεκεμβρίου 2017, ενώ συζητιέται ο τερματισμός των αγορών τον Σεπτέμβριο του τρέχοντος έτους και μόλις πρόσφατα ο πρόεδρος της γερμανικής κεντρικής τράπεζας Γιενς Βάιντμαν άφησε ανοιχτό το ενδεχόμενο να επιχειρηθεί στα μέσα του 2019 η πρώτη αύξηση επιτοκίων, ως ένα μέσο προσέλκυσης του διεθνούς κεφαλαίου και ανόδου της συναλλαγματικής ισοτιμίας του ευρώ. Κάθε αύξηση στα επιτόκια ωστόσο επιφέρει επιπλέον μείωση στα κέρδη όλων των επιχειρήσεων, εισηγμένων και μη κλαδών αιχμής ή παραδοσιακών, με εξαίρεση φυσικά τη χρηματοπιστωτική βιομηχανία, που με τον τρόπο της υπενθυμίζει στα χρηματιστήρια ότι δωρεάν γεύμα δεν υπάρχει…

Τόσο κοντά, τόσο μακριά!

Η πτώση των μετοχών σε όλα τα χρηματιστήρια του κόσμου το πρώτο δίμηνο του 2018 σηματοδοτεί το τέλος μιας συγκυρίας, που δεν έχει προηγούμενο στην μεταπολεμική εποχή. Στη διάρκειά της ο κανόνας ήθελε τους ρυθμούς ανάπτυξης να μετακινούνται από ήπειρο σε ήπειρο. Η ευημερία να είναι με άλλα λόγια μια διελκυστίνδα: όποτε οι ΗΠΑ βρίσκονταν στην ανοδική φάση του κύκλου, η Ευρώπη διένυε την καθοδική, όποτε η Ιαπωνία εμφάνιζε υψηλούς ρυθμούς μεγέθυνσης, οι ΗΠΑ χαμηλούς, κοκ.

Αυτός ο κανόνας, που υποδείκνυε τον ανταγωνιστικό χαρακτήρα της οικονομικής μεγέθυνσης, ακυρώθηκε την προηγούμενη δεκαετία και για πρώτη φορά είχαμε όλες τις μεγάλες οικονομίες, με διαφορετική προφανώς ένταση και με κάποια υστέρηση ορισμένες, να ακολουθούν την ανοδική φάση του οικονομικού κύκλου. Μόνο τυχαίος δεν ήταν αυτός ο συγχρονισμός: στη βάση του είχε μια κοινά αποδεκτή οικονομική πολιτική που συμφωνήθηκε στο G20 όταν η κρίση της αμερικανικής στεγαστικής αγοράς βρισκόταν στο απόγειο της. Η οικονομική ορθοδοξία πρόκρινε την καθήλωση των επιτοκίων μέσω των κεντρικών τραπεζών ώστε να προσφερθούν οι ιδανικές συνθήκες για τη δημιουργία επενδύσεων και νέων θέσεων εργασίας. Ενδεικτικό στοιχείο αυτής της σύγκλισης ήταν οι θετικοί ρυθμοί μεγέθυνσης που καταγράφηκαν το 2017 σε όλες σχεδόν τις οικονομίες του κόσμου. Για παράδειγμα, ΗΠΑ: 2,3%, Καναδάς και Μεξικό: 2,5%, ευρωζώνη: 2,2%, Αγγλία: 1,5%, Κίνα: 6,6%, Ιαπωνία: 1,4%, Ρωσία: 1,8%, με όλες σχεδόν τις πετρελαιοπαραγωγικές χώρες να καταγράφουν θετικούς ρυθμούς ελέω ανόδου των τιμών του πετρελαίου, κοκ.

Αυτή η σύγκλιση, που δεν έχει προηγούμενο, δεν θα προξενούσε τόση εντύπωση αν στη διάρκεια του 2017 δεν ξεκινούσε κι επισήμως μια, χωρίς προηγούμενο κι αυτή, πορεία σύγκρουσης μεταξύ των μεγαλύτερων οικονομικών δυνάμεων του πλανήτη. Ας θυμηθούμε ότι το προηγούμενο έτος, το 2017, ξεκίνησε με τον Τραμπ να ναρκοθετεί τη συμμετοχή των ΗΠΑ σε όλες σχεδόν τις οικονομικές ολοκληρώσεις στις οποίες συμμετέχουν οι ΗΠΑ: από την αρχαιότερη (τη NAFTA), μέχρι τη νεώτερη (στη ζώνη του Ειρηνικού). Τελείωσε δε, περιμένοντας την ώρα των ανακοινώσεων για τον εμπορικό πόλεμο των ΗΠΑ εναντίον του κόσμου όλου. Έτσι το 2017 μπορεί να χαρακτηριστεί ταυτόχρονα ως το έτος που τελείωσε μια εποχή (της οικονομικής σύγκλισης) και ξεκίνησε μια νέα (της πολιτικής σύγκρουσης)…

Πηγή: Νέα Σελίδα

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου